新安股份9月3日晚间公告,拟出资8亿元收购赢邦健康持有的新三板精选层上市公司盈泰生物12.31%的股份转让完成后,公司将成为英泰生物的第二大股东,温邦健康合计持有54.44%的股份,仍持有英泰生物

新安股份近期连续上涨,9月3日刚刚创出历史新高2021年以来,新安股份累计上涨297%,涨幅近3倍,目前市值超过340亿元

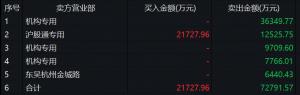

根据9月3日收盘后公布的龙虎榜数据,当日机构专用席位净卖出总额为5.4亿元。

农业领导人急于筹集新的三块板。

新安股份表示,此次合作有助于公司与英泰生物优势互补,提升公司为行业提供全面植保解决方案的能力,进一步扩大农化业务规模,核心竞争力和可持续发展能力,巩固公司在行业的领先地位。

新安股份和英泰生物是农药行业的龙头企业前者主要从事两个行业:作物保护和硅基新材料在作物保护方面,形成了以草甘膦技术药物和剂型产品为主的综合植保解决方案后者的主要业务涵盖农药原料,中间体和制剂产品的研发,生产和销售,以及GLP注册技术服务

2020年7月,英泰生物在新三板精选层挂牌上市公司经营良好,发展稳定2021年上半年实现营收32.54亿元

日前,英泰生物科技开盘涨幅近16%,报每股6.98元午后涨幅放缓,尾盘收于每股6.22元

日前,新安公司在公告中宣布与温邦健康,英泰生物签署《战略合作协议》,各方致力于与英泰生物建立全面深入的战略合作伙伴关系,作为农化与转基因产品,产业链拓展,市场与渠道协同等领域的合作平台本着优势互补,相互支持,互惠互利的原则

聚焦健康主业。

华邦健康表示,公司将英泰生物科技股份转让给新安股份,有助于降低农化业务占比,这是其聚焦医药医疗大健康主业发展战略的重要组成部分。

在8月31日公布的投资者关系活动记录中,Winbond Health透露,未来在战略上,公司将坚持医药,医疗等重大健康业务方向,打造国内皮肤第一品牌和具有Winbond特色的医疗体系,围绕主营业务审慎经营,减少非主营业务。

如CSI所述,截至2021年6月末,因收购英泰生物,瑞士生物,凯盛新材料,百盛医药等公司产生的溢价,Winbond的健康商誉达到34.7亿元,占总资产的11.9%,其中仅英泰生物的商誉就超过8亿元在2021年半年报中,温邦健康对包括高辛生物在内的四家公司的商誉减值准备合计为1.44亿元

半年报显示,2021年上半年温邦健康资产总额为292.36亿元,流动负债总额占比接近40%,达到116.64亿元。

在8月31日披露的投资者关系活动记录中,赢邦健康表示,出售英泰生物股份后的资金将主要用于推动整合原料,制剂,药妆,医疗美容服务终端,医疗机构的全产业链建设,也可用于调整公司债务结构,降低财务杠杆等多种用途。

本文地址:http://www.chinaxhk.net/qiye/11380.html - 转载请保留原文链接。| 免责声明:本文转载上述内容出于传递更多信息之目的,不代表本网的观点和立场,故本网对其真实性不负责,也不构成任何其他建议;本网站图片,文字之类版权申明,因为网站可以由注册用户自行上传图片或文字,本网站无法鉴别所上传图片或文字的知识版权,如果侵犯,请及时通知我们,本网站将在第一时间及时删除。 |